各国对加密货币的税务处理方式有所不同,这种差异源于当地的法律法规以及对加密货币的认知。大致可以分为几种主要的处理方式:

首先在美国,加密货币被视为财产,这意味着所有通过出售、交换或使用加密货币获得的收益都需要缴纳资本利得税。相反,在某些国家,比如德国,持有期超过一年的加密货币所得可以免税,这鼓励了长期投资。

其次,欧盟内部各国的税务政策也不尽相同。比如,某些国家如法国对加密货币交易征收较高的税,而国家如葡萄牙则对个人投资者的加密货币交易不收税,且税务条款相对宽松。

在亚洲国家,情况同样各异。例如,日本对加密货币的税收政策是比较明确的,所有的加密货币交易都需要申报,且收益要纳入个人所得税。在中国,大部分加密货币交易已被限制,个人投资者需要密切关注最新的政策更新,以确保合规。

此外,还有一些国家如萨尔瓦多,将比特币视为法定货币,其税务政策也随之有所改变。随着全球加密货币的进一步发展,各国政府在加密货币的监管上也不断调整,因此了解各国的政策变化对投资者来说尤为重要。

###

要进行合规的加密货币交易,投资者首先需要了解当地的法律法规,这包括对加密货币的定义及其税务处理。同时,要意识到交易所的选择也可能影响税务合规性。

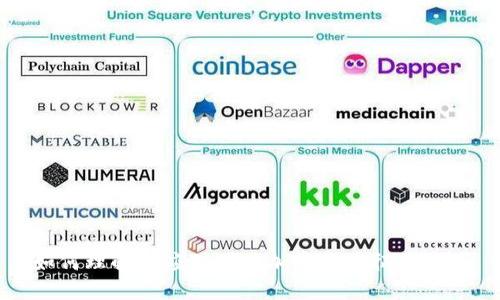

建议投资者选择拥有良好声誉且受监管的交易所,这样不仅可以获得较好的交易体验,同时在交易过程中也可以确保合规性。此外,投资者应保持良好的记录,确保所有交易的细节都得到妥善存档,比如日期、交易金额及交易对手。

根据不同国家的规定,投资者需定期提交税务申报,包括任何资本利得或损失的记录。在某些国家,实际上,投资者需要申报每一次的交易,这就要求他们必须对交易进行详尽的记录和分类。

为了防止因不合规遭受惩罚,投资者可以寻求专业的财务顾问或税务专家的帮助,特别是在交易额较大或交易频繁时。此外,学习如何使用税务软件来辅助记录交易也可以提高工作效率。

###加密货币的征税政策对投资者的影响主要体现在两个方面:经济以及心理层面。在经济层面上,税收政策直接影响投资者的收益。资本利得税的水平越高,投资者在出售或交换加密货币时需支付的税款也就越多,从而影响其整体收益。

如果一个投资者频繁进行交易,其税务负担可能会更重。一些国家的税务政策甚至会要求对每一笔交易都进行详细报告,这进一步增加了投资者的合规成本和记录负担。

在心理层面,复杂的税务政策可能会使投资者对加密货币的交易及投资望而却步,导致市场活跃度下降。此外,税务政策的不确定性可能导致投资决策的波动,使投资者更倾向于持有而非积极交易。

但是也有积极的一面,明确的征税政策将促使更多的投资者合法合规地参与市场,增强市场的透明度及稳定性。投资者如果能有效应对税务问题,反而能够在市场中获得更高的信任,发展更为长久的投资策略。

###

当投资者选择在海外交易所进行交易时,尤其需要关注几个税务问题。首先,了解该交易所所在国的税务法律是必须的,因为不同国家对加密货币的监管也不同。如果投资者在不熟悉的法律环境中进行交易,可能会面临不可预见的税务责任。

其次,投资者需要考虑到他们的国家是否会对海外收入征税。许多国家,例如美国,都要求纳税人报告全球收入,包括任何在海外获得的加密货币收益。这意味着投资者需要进行双重记录,以便准确报告所有的交易。

此外,了解交易所的合规性也很重要。一些不受监管的交易所可能会面临法律风险,这也会影响到投资者的资金安全以及后期的税务合规更改。

记录所有的交易活动至关重要,尤其是跨国交易。在这些交易活动中,及时的记录确保你有足够的证据来声明你的情况,从而满足税务局的要求。

另外,建议与专业税务顾问进行咨询,以确保所有的交易都合规并最小化可能的税务负担,通过合理的税务规划来提高投资收益。

###有效记录加密货币交易的步骤相对简单,但需要持之以恒的努力。首先,投资者应保持完整的交易记录,包括交易日期、时间、金额、交易对手(即发送或接收币的地址)、交易所及交易费用等详细信息。这些信息将对于未来的税务申报非常重要。

其次, 为了简化记录过程,投资者可以使用专门的加密货币税务软件,这类软件通常自动整合不同交易所的交易数据,并能按需生成报表,极大地帮助用户进行税务合规。

还可考虑定期进行交易汇总,这样不仅方便了报税,也可以随时了解自己的投资状况。汇总内容应包含当期收益、亏损、资产状况等信息,以帮助投资者清晰了解自身的财务状况。

此外,建议定期与会计师或税务专家沟通,确保记录和申报工作符合最新的法律要求。这种沟通和验证将为未来的税务合规提供保障。

最后,尤其要注意保存所有的与加密货币相关的文件,如电子邮件、供税务审核的信件等,做好资料的整理与备份,以备不时之需。

###未来加密货币税务政策将会持续受到全球关注,随着加密货币市场的不断成熟和演变,政策制定也会日益复杂。大多数国家正在逐步加强对加密货币市场的监管,期望通过合规让产业更具透明度。

一种可能的趋势是各国间加密货币税务政策的统一化。随着各国政府在数据共享与合作上的加强,可能会实现关于加密货币征税标准的更高一致性,这样会减少投资者的合规负担。

与此同时,也可能会出现更对将去中心化金融(DeFi)项目和加密货币资产相结合的税务规则,以适应当前市场的发展动态。

此外,加密货币的监管政策将趋向更加细致,政府对于交易的透明度和合规性要求将会提高。投资者需要保持警觉,及时适应新政的变化,以实现合规。

最后,开发新的技术手段,如区块链技术用于税务监测,也可能成为未来的趋势,这将帮助政府更有效地监测交易并征税过程。

以上是针对“国外加密货币征税”主题的一系列思考和分析。希望能对相关投资者提供有价值的参考和指导。

leave a reply